- Gesetzliche Krankenversicherung

- Arbeitslosenversicherung

- Pflegeversicherung

- Rentenversicherung

- Gesetzliche Unfallversicherung

In diesem Beitrag schauen wir uns nun die Rentenversicherung und das System der Altersvorsorge in Deutschland genauer an.

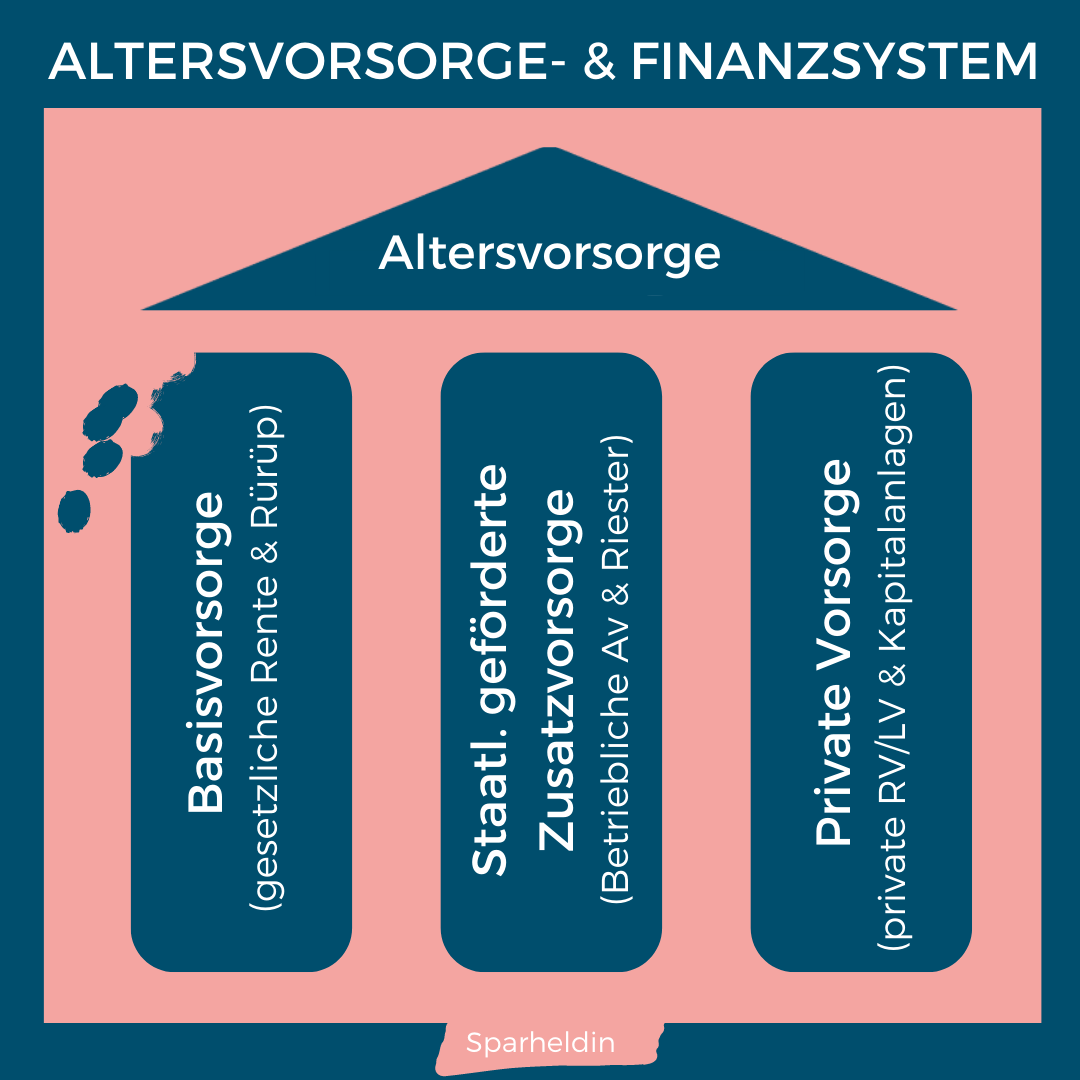

Die 3 Säulen der Altersvorsorge

Die Altersvorsorge in Deutschland baut auf 3 Säulen auf

1. Gesetzliche Rente (Basisvorsorge)

Jeden Monat wird ein Teil deines Gehalts durch dich und deinen Arbeitgeber in deine gesetzliche Rente eingezahlt. Die Beiträge zur gesetzlichen Rentenversicherung betragen derzeit 18,6 Prozent des Bruttogehalts. Zur Basisvorsorge zählt auch die Rürup-Rente, die insbesondere für Selbstständige und besserverdienende Angestellte.

2. Staatlich geförderte Zusatzvorsorge

Neben der gesetzlichen Rentenversicherung existieren zwei Formen der staatlich geförderten Altersvorsorge a) Die betriebliche Altersvorsorge (bAV), d.h. dein Unternehmen zahlt auch einen Teil in deine Altersvorsorge b) Riester-Rente

3. Private Altersvorsorge

Private Vorsorge z. B. die private Rentenversicherung oder Kapitalanlagen wie Aktien/-sparpläne, die du selbstständig betreibst und vollständig ohne staatliche Förderungen aus der eigenen Tasche bezahlst, um deinen Lebensstandard im Alter zu sichern. Deine Rente setzt sich also im Idealfall aus verschiedenen Teilen des Altersvorsorgesystems zusammen.

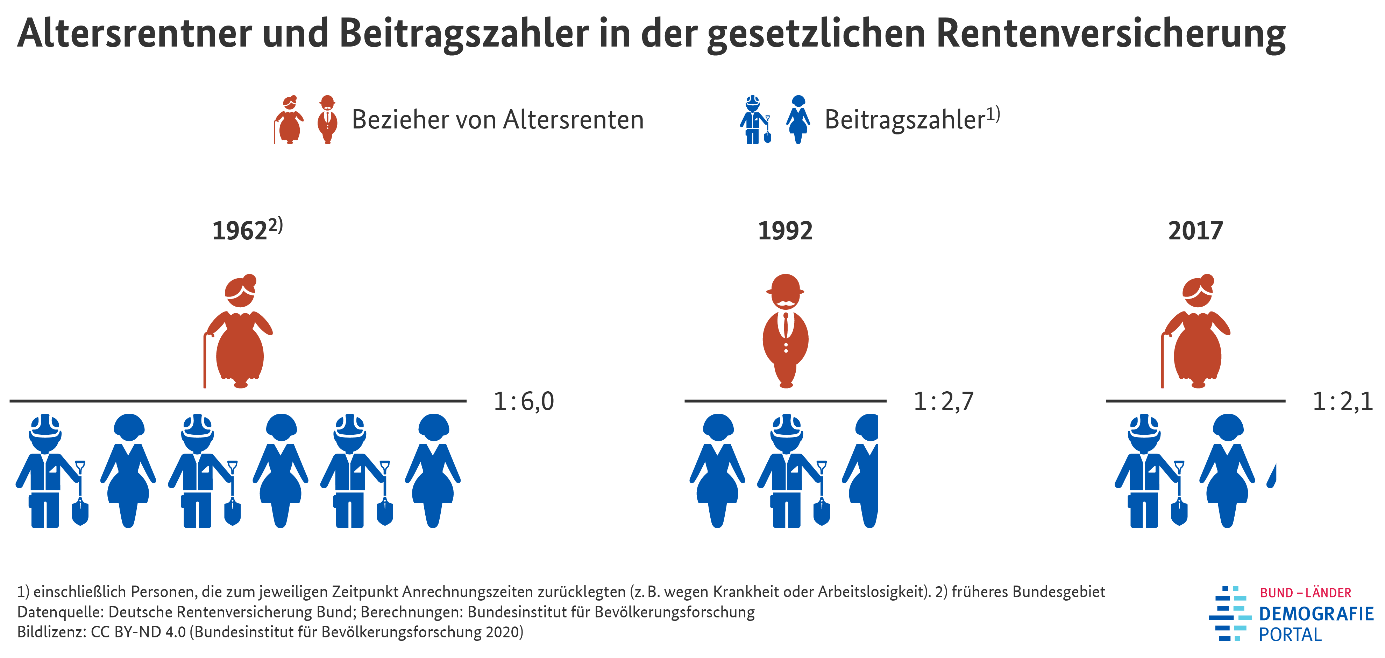

Probleme des Altersvorsorgesystems

Die gesetzliche Rente basiert auf einem so genannten Umlageverfahren: das bedeutet, die Rente ist heute so geregelt, dass die derzeitigen Erwerbstätigen die Rente der aktuellen Rentner bezahlen. In den 60-er Jahren gab es noch wenig Probleme mit dem System. Die Rente eines Rentners wurde in etwa von 6 Erwerbstätigen getragen. Der demographische Wandel sorgt allerdings dafür, dass unsere Gesellschaft immer älter wird, sodass 2017 nur noch 2 Erwerbstätige die Rente eines Rentners tragen (Bundesinstitut für Bevölkerungsforschung, 2020). Der Trend zeigt, dass die Bevölkerung in Deutschland immer älter wird. Wir können uns daher nicht darauf verlassen, dass das System auch in 30 oder 40 Jahren noch so funktionieren wird und die gesetzliche Rente zur Absicherung unseres Lebensstandards ausreichen wird. Irgendwann kommen wir an dem Punkt an, dass ein Rentner von einem Erwerbstätigen bezahlt wird. Das System gerät also seit vielen Jahren ins Wackeln und die 3. Säule, die private Altersvorsorge, wird immer wichtiger. Gerade für junge Menschen ist es daher wichtig, sich mit der privaten Altersvorsorge zu beschäftigen und möglichst früh anzufangen, wenn wir den Lebensstandard, den wir heute pflegen, auch im Alter weiterführen möchten.

Niedriges Zinsniveau erschwert das Sparen

Auch die Sparmöglichkeiten haben sich in den letzten Jahrzehnten sehr geändert. Altersvorsorge ohne Zinsen ist wie Bonny ohne Clyde. Zinsen gehören zum Sparen und zur Altersvorsorge unbedingt dazu. Denn je mehr Zinsen du auf dein Erspartes erhältst, desto mehr arbeitet dein Geld für dich und wächst. Mit den Zinsen vermehrt sich also dein Geld ohne Mehraufwand für dich. Hier wird vom sog. Zinseszinseffekt gesprochen. Allerdings liegt der Leitzins gerade bei 0%. Der Leitzins ist der von einer Zentralbank im Rahmen der Geldpolitik, in Deutschland die Deutsche Bundesbank, festgelegte Zinssatz, zu dem sich Banken Geld leihen und Kredite (zu einem höheren Zinssatz) vergeben können. D. h. Banken kaufen Geld günstig bei der Zentralbank ein und verkaufen es in Form von Darlehen an ihre Kunden teurer weiter. Diese „Marge“ ist der Gewinn der Bank. Mit unserem Geld, das auf Konten und Sparbüchern liegt, arbeiten Banken außerdem. Allerdings erhalten wir als Sparer eben keine Zinsen mehr auf unsere Einlagen, weil das Zinsniveau bei 0% liegt. Denn die Banken erhalten auf Ihre Anlagen ebenso eine geringere Rendite. Und darum gibt es kaum noch Zinsen auf Sparbücher, Tagesgeldkonten oder Festgeldkonten, weil sich die Banken das selbst nicht mehr leisten können.

Ein Prozentsatz von 6-8% auf dem Sparbuch, wie es unsere Großeltern noch erlebt haben, ist mittlerweile nicht mehr vorstellbar. Unsere Großeltern konnten das Geld risikolos auf ihrem Sparbuch für 8% anlegen und konnten damit auch ihre Altersvorsorge bestreiten. Wir als junge Generationen brauchen Alternativen, weil es diese hohen Zinsen auf dem Sparbuch nicht mehr gibt. Zudem muss auch die Inflation berücksichtigt werden, d.h. der Wertverlust, den das Geld über die Jahre erleidet, wenn wir es nicht zinsbringend anlegen. Lässt du das Geld auf dem Sparbuch oder Konto ohne Verzinsung liegen, dann wird dein Geld weniger – ein Umstand, den du mit dem Sparen nicht anstrebst. Denn das Geld soll sich schließlich vermehren, also musst du Wege finden, um Rendite beim Sparen zu erzielen, die zumindest höher als die Inflation ist.

Links:

Bundesinstitut für Bevölkerungsforschung (2020). Altersrentner und Beitragszahler in der gesetzlichen Rentenversicherung. https://www.demografie-portal.de/DE/Fakten/altersrentner-beitragszahler.html

Hör dir im Sparheldin-Podcast an wie das Altersvorsorge- und Finanzsystem in Deutschland funktioniert und von wem du dich zur Altersvorsorge am besten beraten lassen solltest.